Блог компании Иволга Капитал |Немного о жизненном цикле доверительного управления

- 25 апреля 2024, 06:51

- |

Нам нравится управлять активами. Управление еще не дает Иволге значительной выручки, но является интеллектуальным центром компании.

Предлагаем взглянуть на доверительное управление с нетипичного ракурса, ракурса финансового продукта для самого управляющего, в развитии этого продукта. Взглянуть на связь результата и показателей количества. О самОм последнем срезе результата (14,6% на руки за 12 мес.) и о результатах по годам 👉 здесь.

_________________

Доверительное управление в ИК Иволга Капитал доступно от 110 т.р. для стратегии ДУ Денежный рынок, от 2 млн р. для стратегии ДУ ВДО, от 6 млн р. для стратегии ДУ Сводный портфель. Комиссия управляющего – от 0,5% до 1% от активов в год в зависимости от стратегии.

_________________

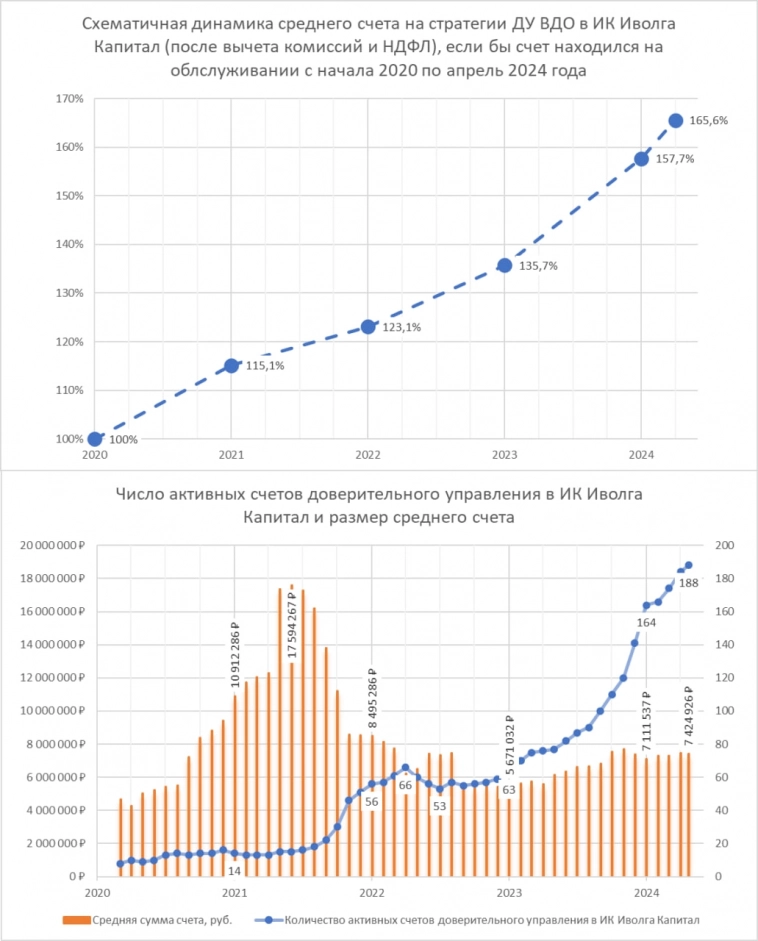

Схематично отобразили усредненную доходность счета доверительного управления в ИК Иволга Капитал, если бы он находился на нашем обслуживании с начала 2020 года по апрель 2024. Сколько было бы накоплено за это время «на руки», т.е. за вычетом всех комиссий и НДФЛ.

( Читать дальше )

- комментировать

- 3К | ★3

- Комментарии ( 18 )

Блог компании Иволга Капитал |Доверительное управление в ИК Иволга Капитал (14,6% на руки за 12 мес). Срез результатов

- 17 апреля 2024, 06:46

- |

_________________

Доверительное управление в ИК Иволга Капитал доступно от 110 т.р. для стратегии ДУ Денежный рынок, от 2 млн р. для стратегии ДУ ВДО, от 6 млн р. для стратегии ДУ Сводный портфель. Комиссия управляющего – от 0,5% до 1% от активов в год в зависимости от стратегии.

_________________

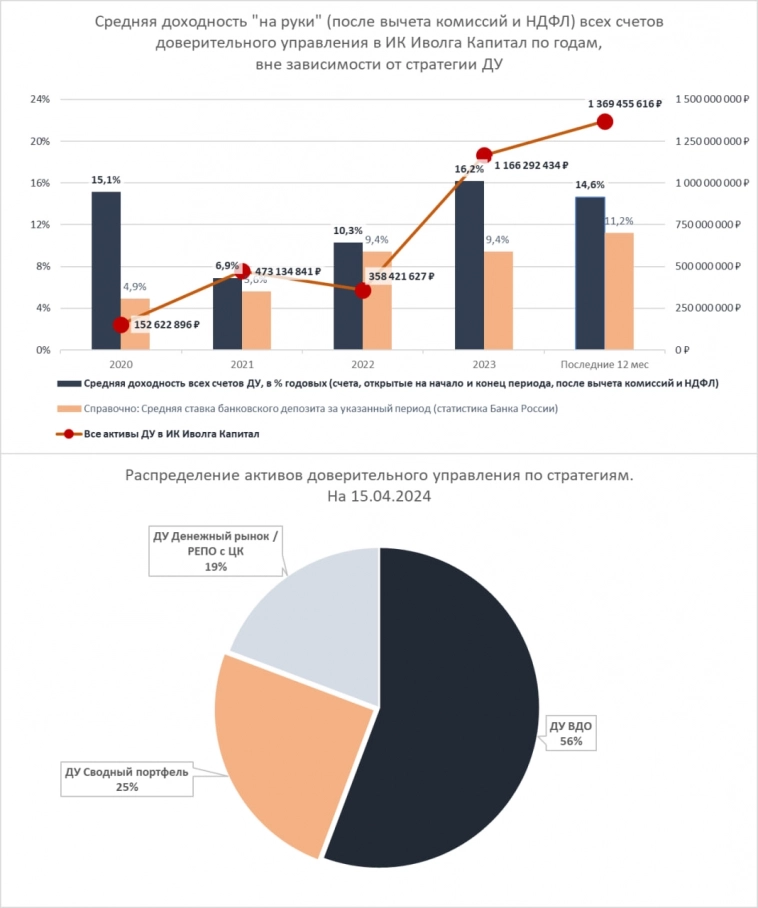

Мы наконец посчитали историческую доходность нашего доверительного управления. Сколько клиенты, продержавшие в ДУ Иволги Капитал деньги весь тот или иной год, в тот или иной год и заработали. Средняя доходность за предыдущие 4 года – 12,1% годовых. Это «на руки», т.е. после уплаты комиссий и НДФЛ. Средняя ставка банковского депозита за эти 4 года, по статистике ЦБ, 7,3%.

Худшим годом для наших клиентов стал 2021, прирост 6,9%. А за последние 12 месяцев средняя доходность счетов ДУ в ИК Иволга Капитал – 14,6% (после вычета комиссий и НДФЛ).

Мы не стремимся к экстремальным доходностям, предпочитая небольшой выигрыш в результате при максимально высокой его предсказуемости. Счета клиентов должны прибавлять последовательно, без рывков и просадок. В идеале, конечно. К такой динамике движения однажды добавится и ускорение самого движения. Тоже в идеале.

( Читать дальше )

Блог компании Иволга Капитал |Иволга Капитал. Портфель облигационных размещений (20 млрд р., 13,9% за 12 мес.)

- 11 апреля 2024, 06:49

- |

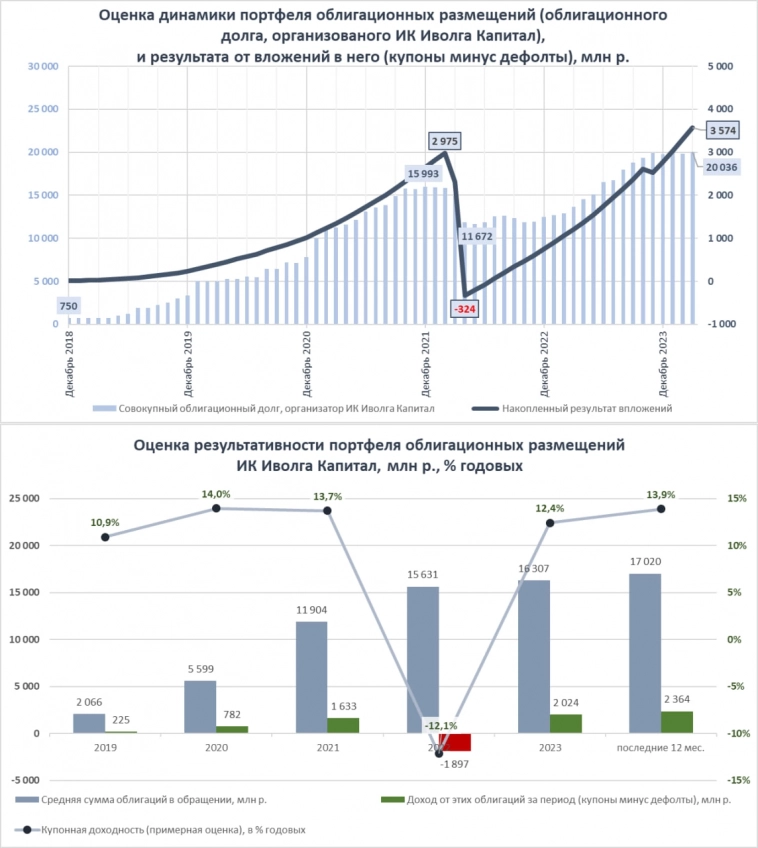

Пост не об управление активами, а о том, каков результат, если покупать всё подряд, что разместила Иволга Капитал как облигационный организатор. Ежемесячный отчет.

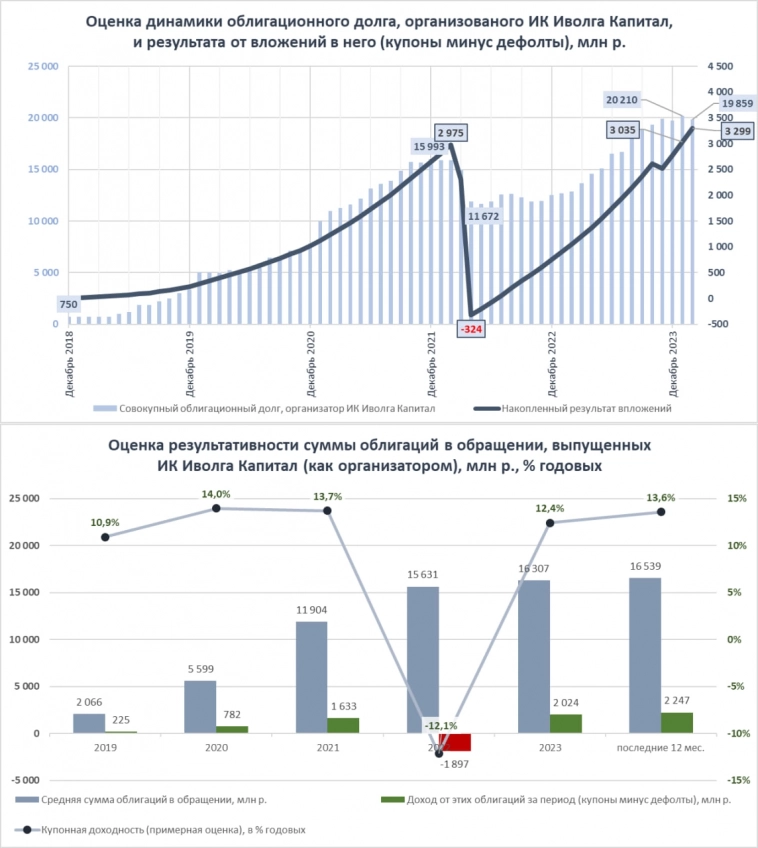

Итак. Портфель облигационных размещений. Столбчатая диаграмма на верхнем графике. Это сумма облигационных выпусков, организатор – Иволга Капитал, которые сейчас находятся в обращении (не погашены или не ушли в дефолт).

Портфель размещений по итогам марта – 20,0 млрд р. Попытка вернуться к максимуму января (20,2 млрд р.).

Доход портфеля размещений Иволги Капитал для инвесторов – 275 млн р. за март. И совокупно за 2019-24 гг – 3,6 млрд р. Темная линия на верхнем графике. Это выплаченный и накопленный купонный доход от всей суммы облигаций, которую мы организовали, за минусом дефолтов. Доход не только копится, но и увеличивается от месяца к месяцу. За февраль было 264 млн р., на 11 млн р. меньше.

Оценка доходности портфеля за последние 12 месяцев (делим полученный за 12 месяцев финансовый результат портфеля (сумма купонов минус сумма дефолтов) на среднюю величину портфеля за эти 12 месяцев) – 13,9%. Нижняя часть первого графика.

( Читать дальше )

Блог компании Иволга Капитал |Облигации Иволга Структурные Продукты (ИСП). Первые результаты. И повышение купона с 18% до 20% годовых

- 05 апреля 2024, 06:58

- |

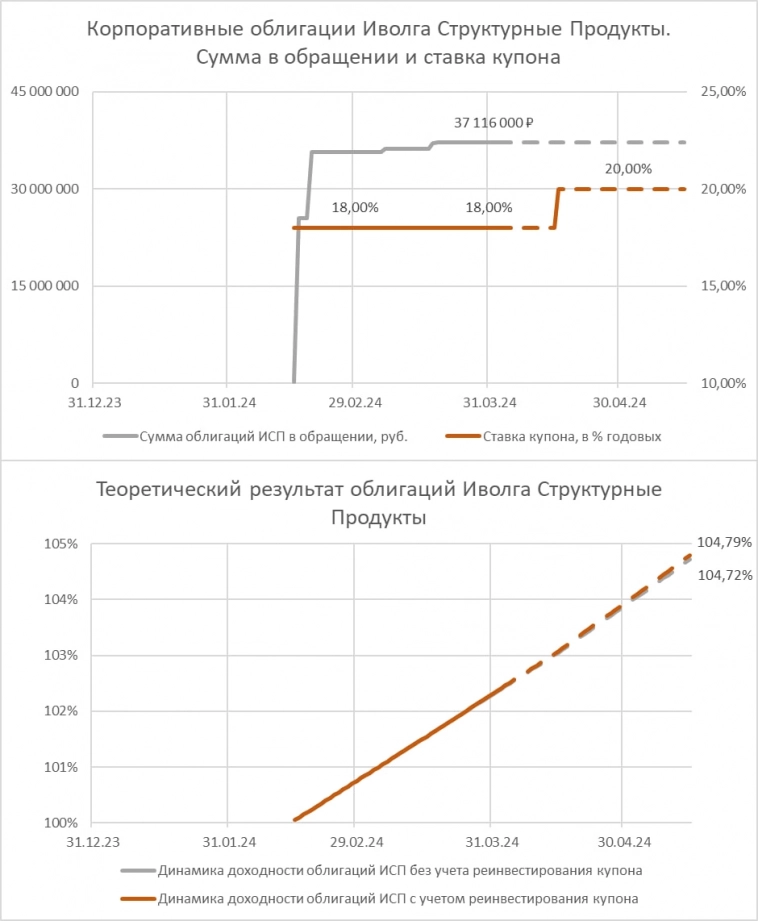

Сестринская компания Иволги Капитал – Иволга Структурные Продукты, ИСП – в феврале выпустила корпоративные облигации.

• Облигации предназначены только для квалифицированных инвесторов, не обращаются на организованных торгах и размещены в пользу клиентов доверительного управления ИК Иволга Капитал.

• Размещенная сумма выпуска – 37,1 млн р.

• Купон первых двух месяцев (первых 60 дней) – 18% годовых. С середины апреля – 20% (ссылка на раскрытие). Смена купона сопровождается офертой (раскрытие чуть позднее).

Облигации ИСП – это деньги длиной 30 дней с возможностью подавать облигации на оферту каждый месяц. Ставка купона определяется исходя из успешности торговых операций компании и операций по размещению свободных денег. Вся сумма дохода компании должна уходить на выплаты %% по облигациям (исключая пока что незначительные расходы на обслуживание компании).

Вскоре планируем поделиться отчетностью ИСП за первый квартал. Отражающей сказанное выше.

( Читать дальше )

Блог компании Иволга Капитал |ИК Иволга Капитал. Отчет облигационного организатора за февраль. Портфель облигаций в обращении 19,9 млрд р., его результативность для инвесторов 264 млн р. в феврале

- 07 марта 2024, 06:50

- |

Ежемесячный отчет о деятельности ИК Иволга Капитал как организатора облигационных размещений. Отчет и о нашей величине как инвестиционного банка (в России это понятие законодательно не определено, но оно определяет смысл нашей работы). И о том, приносит ли эта работа плюс инвесторам.

В первую очередь сумма всех размещенных нами (как организатором) облигаций в обращении. Облигаций, которые еще не погашены или не ушли в дефолт. По итогам февраля сумма облигаций в обращении – 19,9 млрд р. -0,3 млрд р. к январю 2024. И +7 млрд р. к февралю 2023.

Организованные нами выпуски облигаций в обращении сгенерировали для их держателей в феврале 264 млн р. купонного дохода. В январе 2024 было 250 млн., в феврале 2023 – всего 152 млн.

Если поделим полученный за последние 12 мес купонный доход (2,2 млрд р.) на среднюю сумму выпущенных нами облигаций в обращении (16,5 млрд р. за эти же 12 месяцев), получим доходность 13,6%. Купонную доходность вложений в выпущенные нами облигации за последний год. Напомним, в прошлом ноябре в дефолт ушли компании холдинга Голдман Групп, -300 млн р. Что скорректировало доходность вниз.

( Читать дальше )

Блог компании Иволга Капитал |Иволге сегодня 5 лет. С ДР нас!)

- 05 марта 2024, 14:53

- |

Сегодня Иволге первые 5 лет.

Огромное спасибо всем вам, кто был и остается с нами!

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Результаты доверительного управления в ИК Иволга Капитал (1,3 млрд р., средняя доходность на руки 15,8%)

- 29 февраля 2024, 07:11

- |

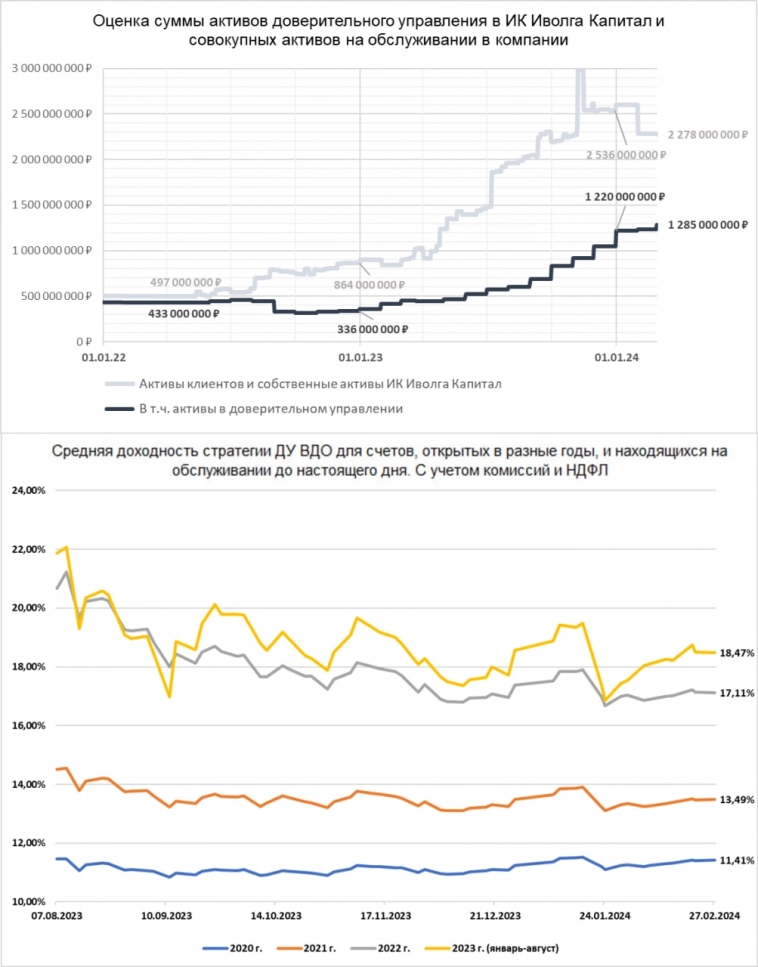

Рост активов в доверительном управлении ИК Иволга Капитал замедлился, но не остановился. +65 млн р. за январь-февраль. И суммарно 1 285 млн р. Год назад было 450 млн р.

Доходность. На основной стратегии – ДУ ВДО, ~65% активов – в зависимости от даты открытия счета она варьируется от 11,4% до 18,5% на руки. В наибольшем выигрыше те, кто открывали счета в 2022-23 годах. Здесь 17,1-18,5%. Динамика доходностей для счетов с разными сроками обслуживания приведена на иллюстрации.

Вообще же, сейчас средняя чистая доходность клиентов доверительного управления в ИК Иволга Капитал, вне зависимости от стратегии и даты открытия счета (не учитываем счета, открытые менее 5 месяцев назад) – 15,8%.

Всего на нашем обслуживании на 27 февраля находилось 169 счетов. Средняя сумма счета – 7,4 млн р. Сумма счета растет быстрее числа счетов: основной источник притока новых активов не новые же клиенты, а дозаводы денег от тех, кто с нами давно. Определенный показатель качества.

Мы определились с линией в управлении активами на близкую перспективу.

( Читать дальше )

Блог компании Иволга Капитал |Зачем Иволге (и покупателям ВДО) бот и длинные размещения?

- 21 февраля 2024, 06:57

- |

Иволга Капитал всё чаще ведет демонстративно длинные размещения облигаций, отклоняя большое или большее количество заявок на их покупку.

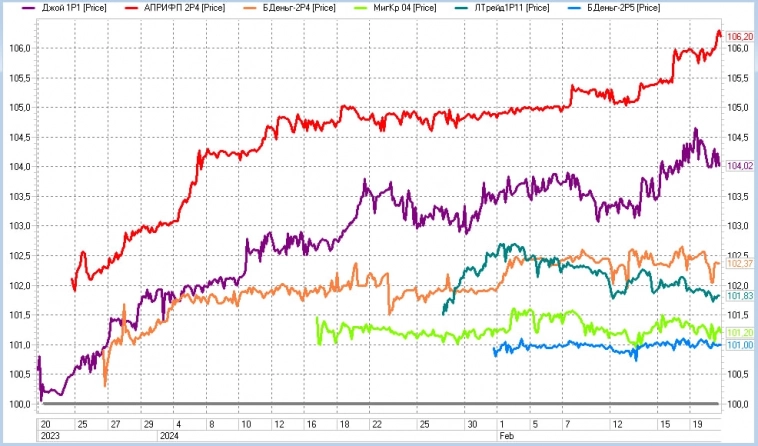

Зачем? Если не хочется разбираться в ответе, взгляните на график.

Или разберемся.

Резкий подъем ключевой ставки (в итоге до 16%) сделал истинные доходности ВДО не очень-то привлекательными. За счет ступенчатых купонов и оферт эмитент старается как-то снизить для себя затраты на обслуживание долга. Если этого не удается, он на рынок не выходит. Что мы видим по сокращению объемов новых размещений.

В общем, правило, к которому инвестор в ВДО долго привыкал, «купон = КС + 5%» (а при этой ключевой ставке должно быть больше +5%), не выполняется примерно никогда.

В этой ситуации апсайд (рост цены размещенной облигации) на вторичном рынке получает особую роль. Покупатель «первички» почти обязательно приходит и за ним.

Отсюда избирательный подход организатора к удовлетворению заявок на размещении. Нужно допустить тех, кто способен распорядиться апсайдом без вреда для себя и окружающих.

( Читать дальше )

Блог компании Иволга Капитал |Зачем Иволга выпускает облигации?

- 13 февраля 2024, 06:53

- |

15-16 февраля ООО Иволга Структурные Продукты (кратко – ИСП, сестринская к ИК Иволга Капитал компания, входит в холдинг Иволга Партнерс) планирует начать размещение корпоративных облигаций (КО). Облигации предназначены только для клиентов доверительного управления ИК Иволга Капитал.

Основные параметры:

• Облигации не имеют листинга на бирже.

• Только для квалифицированных инвесторов.

• Максимальная сумма выпуска — 200 млн р., но реальная планируемая сумма размещения ~50 млн р.

• Купон 18% годовых до оферты. Ближайшая оферта через 2 месяца. В дальнейшем оферты планируется делать раз в 1-2 месяца.

• Ссылка на страницу раскрытия информации, включая эмиссионные документы.

Зачем ИСП выпускает облигации?

Привлеченные через КО деньги объединяют в единый пул средства с разных счетов ДУ. Это упрощает техническое исполнение арбитражных сделок и сделок на денежном рынке, которые проводятся в управлении. Только эти типы сделок и будут совершаться.

Т.е. все сделки с деньгами от КО – это размещение их в РЕПО с ЦК и использование для коротких спекуляций с облигациями. Такая стратегия месяцами дает клиентам ДУ в Иволге доходность немного выше текущей доходности денежного рынка.

( Читать дальше )

Блог компании Иволга Капитал |Доверительное управление в ИК Иволга Капитал (в среднем 16% годовых на руки). Все налоги списаны, на табло чистый результат

- 09 февраля 2024, 06:56

- |

Итак, средняя доходность для всех счетов доверительного управления в ИК Иволга Капитал (в расчете не участвуют счета, открытые менее 5 месяцев назад) – 16% годовых после списания финального НДФЛ за 2023 год. И после всех комиссий, они списываются не реже раза в месяц.

В других терминах, доход на руки (после комиссии и НДФЛ) нашей основной стратегии доверительного управления, ДУ ВДО, за 12 месяцев – 15,3%. Для сравнения, основной индекс ВДО – Cbonds High Yield – за то же время дал 11,2%, и это до налога и неизбежных комиссионных издержек. Вычли бы их, получили бы около 8,9%. Т.е. за год мы обогнали рынок на 6,4%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал